|

|

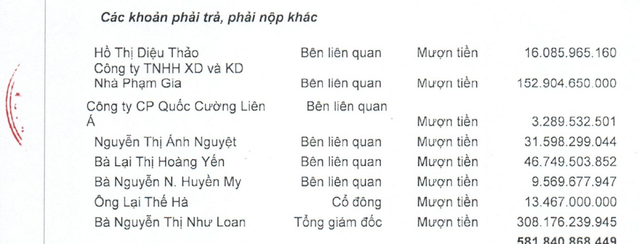

| (Nguồn: BCTC QCG) |

|

|

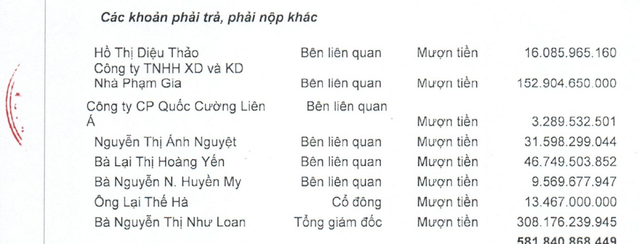

| (Nguồn: BCTC QCG) |

(GLO)- Năm 2025, trong bối cảnh kinh tế thế giới còn nhiều biến động, lạm phát kéo dài, xung đột địa chính trị và rào cản thương mại gia tăng, hoạt động công thương của Gia Lai vẫn duy trì đà tăng trưởng tích cực.

(GLO)- Với mục tiêu đưa kinh tế tư nhân trở thành động lực quan trọng của nền kinh tế, UBND tỉnh đã ban hành Kế hoạch số 21/KH-UBND ngày 20-1-2026 về việc hỗ trợ hộ kinh doanh chuyển đổi thành doanh nghiệp (DN), giao Sở Tài chính chủ trì triển khai thực hiện.

(GLO)- Trong bối cảnh đất nước bước vào một giai đoạn phát triển mới, với mục tiêu nâng cao năng lực cạnh tranh và vị thế của doanh nghiệp Việt Nam trên trường quốc tế, câu chuyện về những doanh nghiệp đã sớm hội nhập sâu với kinh tế toàn cầu mang nhiều ý nghĩa gợi mở.

(GLO)- Giữa cao nguyên cà phê Pleiku, anh Nguyễn Trung Nguyên (tổ 2, phường Pleiku) được biết đến là người đầu tiên tạo ra sản phẩm cà phê chồn tại địa phương. Sau 15 năm theo đuổi, anh đã xây dựng trang trại chồn hương quy mô lớn và từng bước định hình đặc sản cà phê chồn mang dấu ấn riêng.

Việt Nam lần đầu có đến 8 tỉ phú USD và tài sản tỉ phú Phạm Nhật Vượng đạt mức kỷ lục.

(GLO)- Vượt qua nhiều khó khăn, thử thách, tỉnh Gia Lai ghi nhận kết quả ấn tượng với GRDP năm 2025 tăng trưởng ở mức 7,2%, đứng thứ 3/6 tỉnh, thành vùng Duyên hải Nam Trung Bộ và Tây Nguyên.

(GLO)- Ngoài yếu tố “thiên thời, địa lợi”, Gia Lai đang tạo nên một làn sóng thu hút đầu tư mạnh mẽ nhờ chiến lược phát triển hạ tầng giao thông kết nối liên vùng và “cuộc cách mạng” về thủ tục hành chính.

(GLO)- Với cách làm chủ động, bài bản và linh hoạt, công tác xúc tiến đầu tư của tỉnh ghi nhận nhiều kết quả tích cực, tạo nền tảng quan trọng thúc đẩy kinh tế năm 2026 và những năm tiếp theo phát triển.

Tạp chí danh tiếng TIME vừa công bố danh sách các công ty tốt nhất khu vực Châu Á - Thái Bình Dương năm 2026 với sự góp mặt của 9 đại diện đến từ Việt Nam. Trong đó, cái tên Hoàng Anh Gia Lai gây nhiều chú ý.

(GLO)- Ngày 12-2, Sở Công Thương tỉnh Gia Lai thành lập các đoàn kiểm tra thực tế tại một số doanh nghiệp sản xuất kinh doanh, hệ thống phân phối, siêu thị, chợ, đơn vị kinh doanh xăng dầu trên địa bàn phía Đông nhằm bảo đảm nguồn cung hàng hóa phục vụ nhân dân dịp Tết Bính Ngọ 2026.

(GLO)- Năm 2025, Công ty Cổ phần Dược - Trang thiết bị Y tế Bình Định (Bidiphar) không chọn tăng trưởng nóng, mà đi vào chiều sâu, chắt chiu từng cơ hội từ công nghệ và quản trị để mang lại giá trị thực cho người bệnh.

(GLO)- Sáng 8- 2, tại xã Canh Vinh (tỉnh Gia Lai), Công ty cổ phần Becamex Bình Định tổ chức hội nghị tổng kết công tác năm 2025 và triển khai nhiệm vụ năm 2026 với mục tiêu phát triển khu công nghiệp theo hướng xanh, bền vững.

(GLO)- Lấy thành công và đóng góp của doanh nghiệp làm thước đo hiệu quả công việc, Ban Quản lý Khu kinh tế tỉnh Gia Lai đã chuyển đổi mạnh mẽ mô hình quản lý hành chính đơn thuần sang hỗ trợ, đồng hành cùng doanh nghiệp.

(GLO)- UBND tỉnh Gia Lai vừa ban hành các quyết định quy định đặc điểm kinh tế - kỹ thuật dịch vụ ra, vào bến xe ô tô và dịch vụ vận tải hành khách bằng taxi trên địa bàn tỉnh. Các quy định này có hiệu lực từ ngày 15-2-2026.

(GLO)- Ngày 6-2, Agribank Chi nhánh Gia Lai tổ chức lễ trao thưởng chương trình tiết kiệm dự thưởng "Tiết kiệm hôm nay - Rinh ngay quà tặng" cho khách hàng Trần Văn Chương (phường Pleiku).

(GLO)- UBND tỉnh Gia Lai vừa có văn bản chỉ đạo triển khai vận hành sử dụng Cổng giao tiếp đầu tư tỉnh Gia Lai kể từ ngày 10-2-2026.

(GLO)- Chiều 4-2, Tổng công ty PISICO Bình Định - Công ty cổ phần đã long trọng tổ chức kỷ niệm 40 năm thành lập (1985-2025) và tổng kết hoạt động sản xuất, kinh doanh năm 2025.

(GLO)- Bà Nguyễn Thị Sen (SN 1956, quê ở tỉnh Quảng Ngãi, thường trú tại phường Diên Hồng) không phải là mẫu doanh nhân thường xuyên xuất hiện trên truyền thông với những con số tăng trưởng ấn tượng hay các tuyên ngôn hào nhoáng.

(GLO)- Sáng 30-1, tại xã Gào (tỉnh Gia Lai), Công ty cổ phần Đầu tư Năng lượng Xanh Gia Lai (Tập đoàn SPIC) tổ chức Lễ công bố và chúc mừng vận hành thương mại toàn phần (COD) Dự án Điện gió Ia Pech và Ia Pech 2, đánh dấu việc dự án chính thức hòa lưới điện quốc gia với toàn bộ công suất.

(GLO)- Từ việc nhận diện, đánh giá đúng thực trạng, tỉnh Gia Lai đã định hướng và tập trung triển khai các giải pháp hỗ trợ mang tính đột phá, tạo xung lực mạnh mẽ giúp khu vực kinh tế tư nhân phát triển, trở thành động lực của nền kinh tế.

(GLO)- UBND tỉnh vừa có Kế hoạch số 21/KH-UBND về hỗ trợ hộ kinh doanh cá thể chuyển đổi thành doanh nghiệp. Theo đó, mục tiêu năm 2026 có 7.000 doanh nghiệp đăng ký thành lập mới, trong đó có từ 3.050 đến 3.200 hộ kinh doanh chuyển đổi thành doanh nghiệp.

(GLO)- Chiều 26-1, Sở Tư pháp tỉnh Gia Lai tổ chức hội nghị tập huấn chuyên sâu pháp luật về đấu giá tài sản và quán triệt các quy định, hướng dẫn mới trong lĩnh vực đấu giá tài sản cho các đấu giá viên thuộc các tổ chức hành nghề đấu giá tài sản trên địa bàn tỉnh.

(GLO)- Sáng 24-1, Công ty cổ phần Đầu tư Xây dựng và Cơ điện IEC tổ chức lễ cất nóc tòa CT2 thuộc Dự án nhà ở xã hội IEC Residences Quy Nhơn tại Khu đô thị Long Vân (phường Quy Nhơn Bắc, tỉnh Gia Lai).

(GLO)- Phó Thủ tướng Hồ Quốc Dũng vừa ký Quyết định số 84/QĐ-TTg phê duyệt Chương trình hỗ trợ pháp lý liên ngành cho doanh nghiệp (DN) nhỏ và vừa, hộ kinh doanh giai đoạn 2026-2030.