Ngân hàng TMCP Quân đội (MB) và Công ty cổ phần chứng khoán MB (MBS) hiện đang là một trong những chủ nợ lớn của Novaland với dư nợ khoảng 3.140 tỉ đồng

Novaland kêu cứu sợ mất thanh khoản, chủ nợ ngân hàng đau đầu

Sự việc Chủ tịch Tập đoàn Novaland - ông Bùi Thành Nhơn gửi “Đơn cầu cứu khẩn cấp” tới Bộ trưởng Bộ Xây dựng đang thu hút sự quan tâm đặc biệt của giới đầu tư. Trong đơn của Novaland nêu rõ nếu cổ phiếu Novaland mất thanh khoản thì 50.000 tỉ đồng tiền vay sẽ thành nợ xấu cho hệ thống ngân hàng, gần 250.000 khách hàng biểu tình đòi nhà, đòi lấy lại tiền, gây mất trật tự an ninh thành phố.

Tính tới 31.12.2019, tổng dư nợ vay của Novaland và các công ty con là gần 34.600 tỉ đồng, gồm 7.629 tỉ vay ngắn hạn và 26.960 tỉ vay dài hạn.

Trong đó, MB chi nhánh Bắc Sài Gòn và MBS là "chủ nợ" của Novaland với dư nợ khoảng 3.140 tỉ đồng.

|

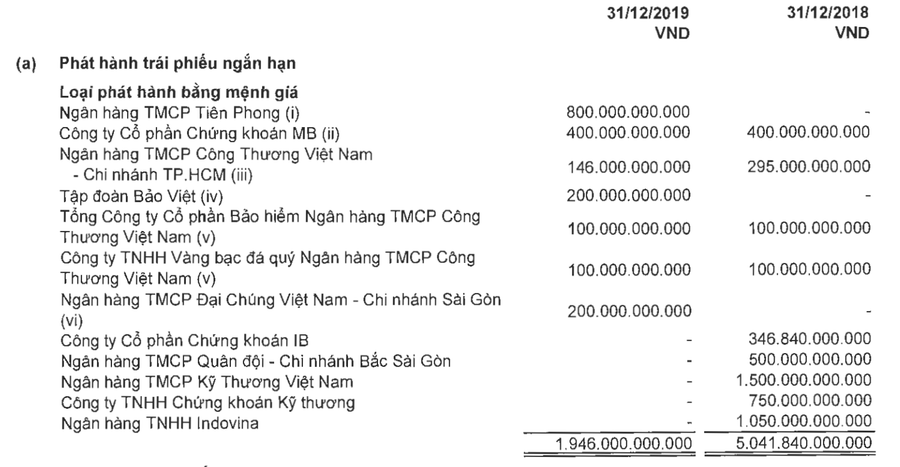

| Chi tiết số dư các khoản trái phiếu ngắn hạn của Novaland tính đến hết 31.12.2019. Ảnh chụp BCTC |

Cụ thể, khoản huy động bằng việc phát hành trái phiếu ngắn hạn từ MBS tổng mệnh giá 400 tỉ đồng bao gồm khoản đáo hạn 200 tỉ đồng vào tháng 3.2020 với lãi suất cố định 10,8%. Khoản trái phiếu 200 tỉ đồng còn lại đáo hạn vào tháng 5.2020. Trái phiếu được đảm bảo bằng cổ phần của Công ty sở hữu bằng cổ đông.

|

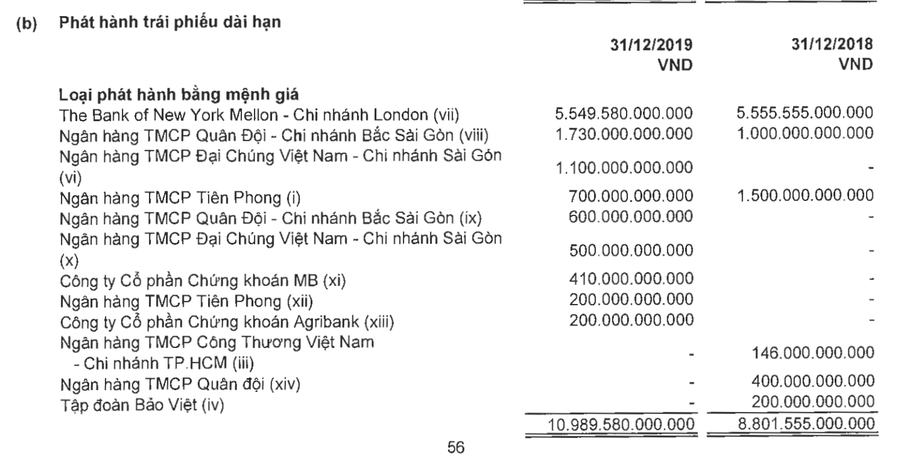

| Chi tiết số dư các khoản trái phiếu ngắn hạn của Novaland tính đến hết 31.12.2019. Ảnh chụp BCTC |

Khoản huy động bằng việc phát hành trái phiếu do MBS tư vấn với tổng mệnh giá 1.730 tỉ đồng, đáo hạn vào tháng 12.2022.

Khoản huy động bằng phát hành trái phiếu cho MB chi nhánh Bắc Sài Gòn với tổng mệnh giá 600 tỉ đồng, đáo hạn tháng 12.2022. Khoản huy động trái phiếu được đảm bảo bằng quyền sử dụng đất và quyền tài sản liên quan tại dự án ở phường Long Trường, Quận 9, TPHCM và toàn bộ vốn góp của một công ty con.

Khoản huy động bằng việc phát hành trái phiếu theo mệnh giá bằng VND cho MBS bao gồm gói trái phiếu mệnh giá 200 tỉ đồng đáo hạn vào tháng 5.2021. Gói trái phiếu mệnh giá 210 tỉ đồng còn lại đáo hạn vào tháng 12.2021.

Rủi ro nào cho MB?

Phân tích nợ xấu của MB tính tới thời điểm 31.12.2019, trong Báo cáo tài chính hợp nhất quý IV/2019, tổng nợ xấu tăng nhẹ 1% từ 2.859 tỉ đồng lên 2.897 tỉ đồng.

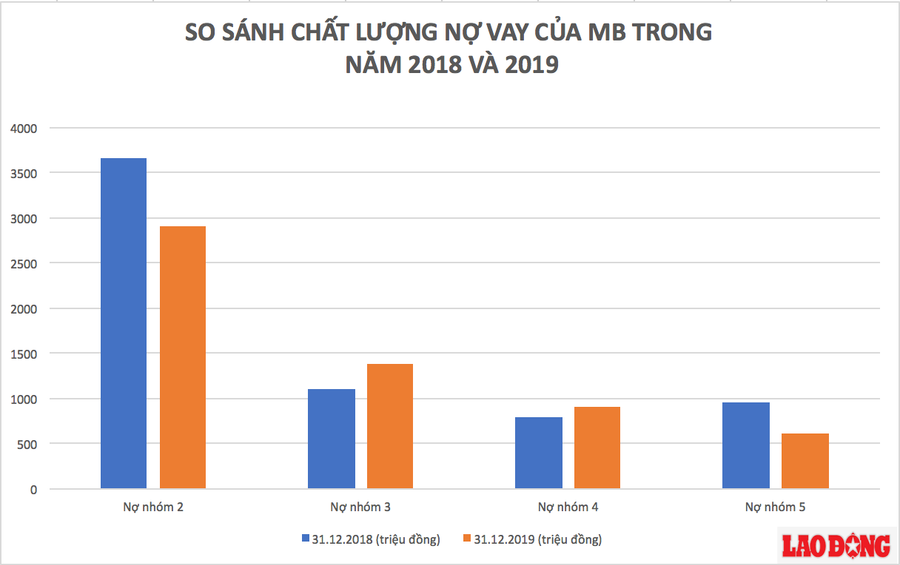

|

| Bảng so sánh chất lượng nợ xấu của MB trong 2 năm 2018 và 2019. Ảnh: LDO |

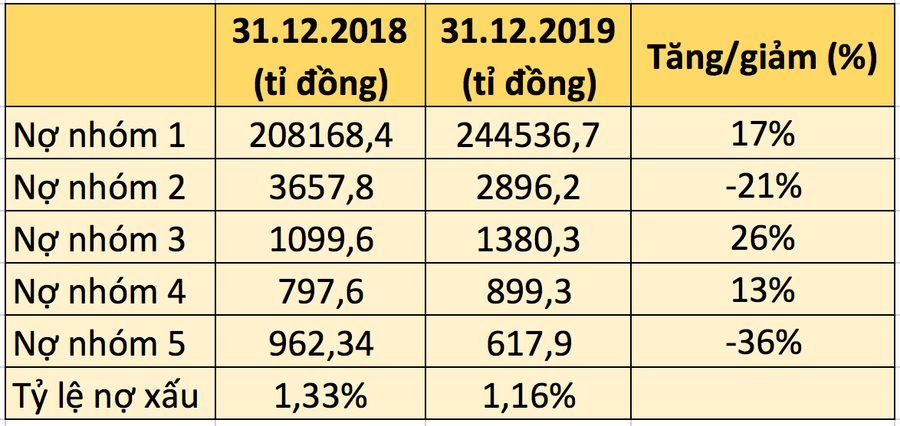

Trong đó, nợ dưới tiêu chuẩn tăng 26% từ 1.099,6 tỉ đồng lên 1.389,3 tỉ đồng. Nợ nghi ngờ tăng 13% từ 797,6 tỉ đồng lên 899,3 tỉ đồng. Nợ có khả năng mất vốn giảm 36% xuống 617,9 tỉ đồng. Cho vay khách hàng tăng 17% so với đầu năm. Tỉ lệ nợ xấu trên tổng dư nợ giảm từ 1,33% xuống mức 1,16%.

|

| So sánh chất lượng nợ xấu của MB. Nguồn: BCTC do LDO tổng hợp |

Theo chuyên gia phân tích của Everest Securities, có 2 rủi ro chính đối với MB. Đó là tỉ lệ chuyển nợ xấu có xu hướng tăng do việc nới lỏng khẩu vị rủi ro để đẩy mạnh tăng trưởng tín dụng kể từ năm 2017 trở lại đây và tỉ lệ tiền gửi không kì hạn (CASA) có dấu hiệu giảm khiến chi phí huy động vốn tăng. Mặc dù nhiều khả năng MB có thể tiếp tục thuộc top các ngân hàng được cấp room tín dụng cao trong năm 2020, tuy nhiên nợ xấu tăng nhanh sẽ ảnh hưởng đến khả năng sinh lời của tài sản.

Đồng quan điểm trên, chuyên gia của Công ty Cổ phần Chứng khoán Rồng Việt (VDSC) cho rằng “tỉ lệ hình thành nợ xấu cao và tăng trưởng chi phí dự phòng mạnh do khẩu vị rủi ro cao hơn” là một trong ba khó khăn chính mà MB sẽ phải đối mặt trong tương lai.

Hai khó khăn còn lại có thể tác động tới triển vọng tăng trưởng của MB mà VDSC chỉ ra là: “Thứ nhất, việc tăng NIM (tỉ lệ thu nhập lãi cận biên) phụ thuộc rất lớn vào tài chính tiêu dùng. Thứ hai, tăng trưởng thu nhập ròng từ hoạt động bảo hiểm chậm lại nhanh chóng, trong khi tăng trưởng của các khoản phí dịch vụ khác khá hạn chế”.

Đáng chú ý, tăng trưởng phí dịch vụ của MB có xu hướng chậm lại đáng kể.

Cụ thể, sau từng quý, tăng trưởng thu nhập dịch vụ của MB đều có xu hướng chậm lại, giảm xuống còn 24,3% so với cùng kỳ trong cả năm và là mức thấp hơn nhiều so với kỳ vọng ngân hàng lúc đầu là 50%.

Trong đó, thu nhập ròng từ bảo hiểm chỉ tăng 33,9% so với cùng kỳ (thấp hơn so với mức tăng vọt 368% so với cùng kỳ năm 2018), đạt 1.788 tỉ đồng, tương đương 56,1% thu nhập dịch vụ.

“Do cạnh tranh tăng, việc khôi phục tăng trưởng của bancassurance (ngân hàng và bảo hiểm) về mức cao hơn là tương đối khó khăn", VDSC cho biết.

Trong khi đó, các khoản thu phí dịch vụ khác vẫn còn hạn chế, điển hình như thu từ thanh toán và ngân quỹ chiếm tỉ trọng 24,1%, với mức tăng trưởng năm 2019 chỉ là 17%. Các hoạt động dịch vụ này cũng cần được đẩy mạnh nhằm đảm bảo tăng trưởng tổng thể tích cực của thu nhập phí.

Thêm một khó khăn chờ đợi MB trong năm 2020 là gánh nặng hoạt động cũng như dự phòng khó giảm bớt.

Theo HƯƠNG NGUYỄN (LĐO)