Năm 2019 khép lại với nhiều dấu ấn khi tỷ phú Phạm Nhật Vượng "nhảy" vào lĩnh vực thanh toán, Vietcombank thiết lập kỷ lục mới với lợi nhuận gần 1 tỷ USD và trở thành ngân hàng Việt Nam đầu tiên hiện diện tại thị trường Mỹ, BIDV với thương vụ kỷ lục trong ngành ngân hàng với giá trị hơn 20.000 tỷ đồng... Cùng với đó, nhiều chính sách cũng được ban hành nhằm đưa ngân hàng vào quy chuẩn.

Dồn dập chính sách điều chỉnh lãi suất

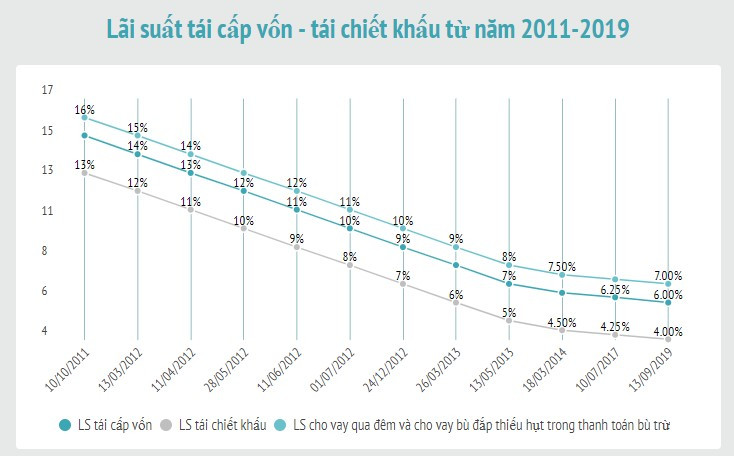

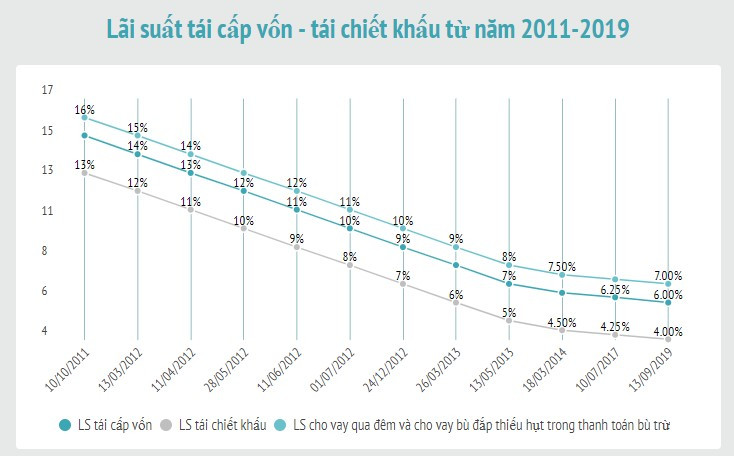

Tháng 9/2019, NHNN “nổ phát súng” đầu tiên bằng quyết định hạ lãi suất điều hành lần đầu kể từ năm 2017. Theo đó, lãi suất tái cấp vốn giảm từ 6,25% xuống 6%/năm, lãi suất tái chiết khấu giảm từ 4,25% xuống 4%/năm. Việc này diễn ra trong bối cảnh nhiều ngân hàng trung ương các nước cũng có động thái tương tự, trong đó có Cục Dự trữ liên bang Mỹ (Fed), Ngân hàng trung ương châu Âu (ECB).

Tháng 11/2019, NHNN thông báo hạ trần lãi suất huy động lần đầu từ tháng 10/2014. Lãi suất kỳ hạn dưới 1 tháng giảm từ 1%/năm xuống 0,8%/năm. Lãi suất với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5%/năm.

Tháng 12/2019, NHNN tiếp tục giảm mạnh lãi suất tiền gửi dự trữ bắt buộc của các ngân hàng sau 14 năm duy trì về mức 0,8%/năm thay vì mức 1,2%/năm so với trước đó. Lãi suất tiền gửi vượt dự trữ bắt buộc về mốc 0%/năm.

Đồng thời, Ngân hàng Nhà nước cũng quy định mức lãi suất tiền gửi của Kho bạc Nhà nước tại Ngân hàng Nhà nước đối với tiền gửi bằng đồng Việt Nam là 1%/năm, đối với ngoại tệ là 0,05%/năm.

18 ngân hàng đạt chuẩn Basel II

18 ngân hàng đạt chuẩn Basel II trong năm 2019 tính tới thời điểm hiện tại bao gồm 2 ngân hàng ngoại (Shinhan Việt Nam, Standard Chartered Việt Nam) và 16 ngân hàng nội: Vietcombank, VIB, ACB, VPBank, MB, Techcombank, Maritime Bank, HDBank, TPBank, SeABank, Viet Capital Bank, VietBank, LienVietPostBank, NamABank và mới đây nhất là BIDV.

Nhìn nhận về vấn đề này, một nhà phân tích cho rằng, đã có nhiều tín hiệu tích cực từ lộ trình gia nhập "câu lạc bộ" Basel II của các ngân hàng Việt Nam. Điều này xuất phát từ nhận thức, tính chủ động của các NHTM đối với Basel II. Đó cũng là một trong những lý do mà trong số những ngân hàng áp dụng sớm Thông tư 41 có ngân hàng từng đuối sức trong hoạt động kinh doanh nhưng họ quyết liệt theo đuổi mục tiêu và nỗ lực vươn lên, củng cố năng lực tài chính để về đích sớm.

Danh sách 10 ngân hàng thí điểm Basel II

Tuy nhiên, vẫn còn 2 ngân hàng nằm trong danh sách thí điểm áp dụng Thông tư 41/2016 (hạn chót năm 2019) là VietinBank và Sacombank chưa cán đích.

Chủ tịch VietinBank, ông Lê Đức Thọ từng nhiều lần đề cập, tăng vốn là vấn đề cấp thiết của ngân hàng để đáp ứng chuẩn Basel II. Phía The Bank of Tokyo - Mitsubishi UFJ (cổ đông Nhật Bản nắm gần 20% vốn tại ngân hàng) từng bày tỏ mong muốn hỗ trợ VietinBank triển khai, nhưng không thể thực hiện.

NHNN công bố lộ trình siết vốn ngắn hạn cho vay trung, dài hạn

Trong năm 2019, NHNN đã ban hành Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Theo lộ trình của NHNN, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn tại các tổ chức tín dụng sẽ giảm dần từ mức 40% hiện nay xuống 30% trong 3 năm.

Cụ thể, từ 1/1/2020 - 30/9/2020 tỷ lệ này là 40%; 1/10/2020 - 30/9/2020 là 37%; 1/10/2021 - 30/9/2022 là 34% và kể từ 1/10/2022 sẽ giảm xuống còn 30%.

Ngân hàng Nhà nước chính thức thực hiện việc siết lại giới hạn dùng vốn ngắn hạn cho vay trung dài hạn của các ngân hàng, có hiệu lực từ ngày 1/1/2020 (ảnh minh họa).

Bên cạnh việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, Ngân hàng Nhà nước còn tăng hệ số rủi ro khi kinh doanh bất động sản từ 150% lên 200%.

Những quy định này, phần nào cho thấy sự quyết tâm NHNN trong việc siết tín dụng dành cho lĩnh vực rủi ro như bất động sản. Liên quan đến vấn đề này, phó Thống đốc NHNN Đào Minh Tú từng chia sẻ trên 50% vốn trung, dài hạn cho nền kinh tế phụ thuộc ngân hàng, tạo rủi ro và sức ép lớn cho hệ thống tổ chức tín dụng. Do đó, lãnh đạo NHNN cho rằng cần giảm dần lệ thuộc vào tín dụng ngân hàng, đặc biệt là nhu cầu vốn trung, dài hạn bằng việc phát triển kênh huy động vốn khác như thị trường chứng khoán.

Nhiều ngân hàng lỡ hẹn niêm yết

Thống kê cho thấy, đến ngày 15/12 mới chỉ có 18 ngân hàng đã niêm yết cổ phiếu trên hai sàn chứng khoán và giao dịch trên UPCoM trong tổng số 31 ngân hàng thương mại cổ phần đang hoạt động.

Nhiều nhà băng đã lên kế hoạch niêm yết trong vài năm qua như OCB, SeABank, ABBank… nhưng chưa có động thái cụ thể. Riêng trong mùa đại hội đồng cổ đông thường niên 2019, không ít nhà băng đặt ra kế hoạch niêm yết cổ phiếu trong năm nay. Tuy nhiên, đến thời điểm hiện tại mới chỉ có duy nhất VietBank thành công đưa cổ phiếu lên giao dịch trên thị trường UPCoM vào cuối tháng 7.

Gần đây nhất, Maritime Bank đã có động thái trình duyệt hồ sơ để niêm yết trên Sở Giao dịch Chứng khoán TP HCM (HoSE). Trong khi đó, Ngân hàng Bản Việt (Viet Capital Bank) cũng đã được Trung tâm lưu ký Chứng khoán cấp chứng nhận đăng ký với mã BVB.

Theo yêu cầu của Thủ tướng, toàn bộ ngân hàng thương mại cổ phần bắt buộc phải niêm yết hoặc đăng ký giao dịch cổ phiếu, hạn chót thực hiện vào năm 2020. Như vậy, nhiều khả năng các ngân hàng sẽ tiếp tục lỡ hẹn niêm yết khi năm 2019 chuẩn bị kết thúc và “bùng nổ” trong năm tới 2020.

Vietcombank - Ngân hàng đầu tiên hiện diện tại thị trường Mỹ

Ngày 1/11, tại thành phố New York, Mỹ, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đã chính thức khai trương hoạt động Văn phòng đại diện (VPĐD) tại Mỹ, trụ sở đặt tại Phòng 1428, tòa nhà One Rockefeller Plaza, thuộc khu Trung tâm Manhattan, Thành phố New York (Tiểu bang New York, Mỹ). Đây là Văn phòng đại diện đầu tiên của một ngân hàng thương mại Việt Nam được chính thức hiện diện tại thị trường Mỹ.

Các đại biểu cắt băng khai trương VPĐD Vietcombank tại Mỹ.

Chủ tịch Vietcombank Nghiêm Xuân Thành nhấn mạnh, việc một ngân hàng thương mại của Việt Nam vượt qua được những điều kiện khắt khe để được các cơ quan quản lý Hoa Kỳ cấp phép hoạt động cho thấy hệ thống ngân hàng Việt Nam đã thực sự hội nhập và đáp ứng nhiều chuẩn mực quốc tế.

Năm 2019 cũng là năm Vietcombank dự kiến đạt lợi nhuận trước thuế gần 1 tỷ USD, thiết lập kỷ lục mới cho ngành ngân hàng Việt Nam. Nhiều công ty chứng khoán dự báo, Vietcombank đang đi đúng tiến độ trở thành doanh nghiệp niêm yết đầu tiên tiếp cận với mức lợi nhuận trước thuế là 2 tỷ USD vào năm 2022.

Thương vụ M&A khủng: BIDV bán 15% vốn cho KEB Hana Bank

Ngày 6/11, KEB Hana Bank (Hàn Quốc) đã chính thức trở thành cổ đông lớn của BIDV, chốt thương vụ kỷ lục trong ngành ngân hàng với giá trị hơn 20.000 tỷ đồng. Vốn điều lệ sau phát hành của nhà băng nâng lên 40.220 tỷ đồng.

BIDV và KEB Hana Bank chính thức ký kết thỏa thuận hợp tác chiến lược và công bố KEB Hana Bank là cổ đông chiến lược nước ngoài, sở hữu 15% vốn điều lệ của BIDV.

Sau 3 năm liên tục trình kế hoạch tăng vốn, BIDV đã thực hiện thành công để bổ sung nguồn lực đáp ứng điều kiện Thông tư 41/2016, quy định về tỷ lệ an toàn vốn tối thiểu đối với tổ chức tín dụng và được Ngân hàng Nhà nước (NHNN) phê chuẩn áp dụng Basel II từ 1/12/2019.

Sự hiện diện của KEB Hana Bank tại BIDV được kỳ vọng sẽ giúp ngân hàng tái cơ cấu, cấu trúc danh mục cho vay, tập trung vào bán lẻ, doanh nghiệp vừa và nhỏ, kết hợp kiểm soát rủi ro.

Tuy nhiên, một thương vụ có giá trị cao không kém cũng đang được thị trường ngóng đợi, đó là thương vụ “đại gia” Vietcombank chào bán riêng lẻ 6,5% cổ phần cho đối tác nước ngoài, dự kiến vào cuối năm nay hoặc đầu năm sau với giá trị ước lên tới 1 tỷ USD.

Cơ chế “Sandbox” chính thức được “gọi tên”

Sự bùng nổ của công nghệ không chỉ giúp cho các ngân hàng đa dạng sản phẩm dịch vụ, mang tới trải nghiệm tốt hơn cho khách hàng mà kéo theo đó là sự góp mặt của nhiều doanh nghiệp fintech vào lĩnh vực tài chính như trung gian thanh toán, cho vay trực tuyến... Nhiều ví điện tử xuất hiện như Smartnet, Moca, PAYTECH, Monpay, Momo, Zalopay... Đến tháng 8/2019, 5 ví điện tử gồm Payoo, MoMo, SenPay, Moca và Airpay, chiếm trên 80% thị phần thanh toán.

Các ông lớn nhảy vào lĩnh vực trung gian thanh toán có thể kể đến như Công ty CP VINID PAY (thuộc tập đoàn Vingroup) của tỷ phú Phạm Nhật Vượng, MobiFone đã nộp đề án xin cấp phép cung cấp dịch vụ trung gian thanh toán lên Ngân hàng Nhà nước.

Cũng trong năm 2019, cơ chế “Sandbox” chính thức được “gọi tên” trong Quyết định 999/QĐ-TTg ngày 12/8/2019 của Thủ tướng Chính phủ, phê duyệt Đề án thúc đẩy mô hình kinh tế chia sẻ.

Chính phủ cho phép thực hiện cơ chế thử nghiệm chính sách mới (dạng sandbox) cho việc triển khai và ứng dụng các công nghệ mới trong mô hình kinh tế chia sẻ

Theo Đề án, Nhà nước khuyến khích, ưu tiên tăng cường năng lực đổi mới sáng tạo của doanh nghiệp cung cấp nền tảng; đặt doanh nghiệp vào trung tâm của hệ thống đổi mới sáng tạo. Nhà nước sẽ hỗ trợ các doanh nghiệp công nghệ trong nước phát triển, tạo lập các nền tảng số, hỗ trợ chuyển đổi số, số hóa ở cấp độ doanh nghiệp và toàn bộ nền kinh tế.

Một điểm đáng chú ý trong đề án là Chính phủ cho phép thực hiện cơ chế thử nghiệm chính sách mới (dạng sandbox) cho việc triển khai và ứng dụng các công nghệ mới trong mô hình kinh tế chia sẻ. Các mô hình kinh tế chia sẻ trên cơ sở phù hợp với lợi ích và trình độ phát triển kinh tế, xã hội của đất nước, đảm bảo tuân thủ các cam kết quốc tế mà Việt Nam đã tham gia cũng được khuyến khích phát triển.

Mô hình cho vay ngang hàng (P2P Lending) cũng nở rộ với các trang Vaymuon.vn, Fiin… Tuy nhiên, P2P Lending phát triển nhanh trong khi chưa có hành lang pháp lý khiến thị trường tiềm ẩn nhiều rủi ro đối với người đi vay, người cho vay và các công ty nội do sự đổ bộ của các doanh nghiệp ngoại. NHNN đang trong quá trình xây dựng và hoàn thiện dự thảo quy định về cho vay ngang hàng tại Việt Nam.

Thanh toán không dùng tiền mặt chờ Nghị định

Đầu tháng 11/2019, NHNN công bố lấy ý kiến về nghị định quy định thanh toán không dùng tiền mặt. Trong đó, dự thảo giới hạn về sở hữu khối ngoại tại các doanh nghiệp trung gian thanh toán là 49% vốn bao gồm cả sở hữu trực tiếp và gián tiếp. Trường hợp fintech thanh toán hoạt động đa ngành, có quy định khác nhau về sở hữu nước ngoài, "room" ngoại sẽ không vượt quá mức thấp nhất.

Quy định tỷ lệ room ngoại tại các trung gian thanh toán 49% vẫn đang gây nhiều tranh cãi

Các fintech thanh toán được cấp phép trước ngày nghị định có hiệu lực, có tỷ lệ vốn góp của nhà đầu tư nước ngoài cao hơn 49% sẽ được duy trì cho đến khi có sự thay đổi nhà đầu tư nước ngoài hoặc hết thời hạn giấy phép cung ứng dịch vụ trung gian thanh toán.

Dự thảo cũng quy định, tiền di động (mobile money) là loại tiền điện tử do tổ chức cung ứng dịch vụ trung gian thanh toán kinh doanh dịch vụ viễn thông phát hành và định danh khách hàng thông qua cơ sở dữ liệu thuê bao di động. Sau khi được NHNN cấp phép dịch vụ mobile money, các thuê bao di động của Việt Nam có thể tham gia thanh toán điện tử.

Siết cho vay tiêu dùng với Thông tư 18

Trong Thông tư 18/2019, NHNN quy định lộ trình giảm tỷ lệ dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng tại công ty tài chính so với tổng dư nợ tín dụng tiêu dùng.

Từ 1/1/2021 đến 31/12/2021, tỷ lệ này là 70% và giảm còn 60% trong giai đoạn 1/1/2022-31/12/2022. Đến 1/1/2023-31/12/2023, con số trên là 50% và sau 1/1/2024, là 30%.

Các công ty tài chính sẽ có thời gian tái cấu trúc danh mục cho vay, tránh ảnh hưởng đột ngột đến biên lãi ròng và lợi nhuận. FE Credit là đơn vị chịu ảnh hưởng nhiều nhất. Doanh nghiệp này có cơ cấu cho vay tập trung nhiều vào các khoản vay tiền mặt, chiếm 76%, theo sau là cho vay thẻ tín dụng với 11,4%, cho vay mua xe máy 8% và cho vay điện máy 4,7%.

Đồng thời, khi thực hiện cho vay tiêu dùng công ty tài chính phải có trách nhiệm tuân thủ các quy định tại Thông tư 18/2019/TT-NHNN và các quy định của pháp luật có liên quan, như minh bạch thông tin về khung lãi suất, các loại phí, phương pháp tính lãi...Ngoài ra, thông tư 18 yêu cầu các công ty tài chính cần phải nghiêm túc hơn trong công tác thu nợ, đòi nợ nhằm tránh tình trạng “cho vay thả ga, đòi nợ khủng bố” như thực tế điễn ra trong thời gian qua.

Tác động của Thông tư 18/2019/TT-NHNN đối với hoạt động cho vay của công ty tài chính “nhẹ nhàng” hơn khá nhiều so với dự thảo thông tư trước đây, khi đã đưa ra một lộ trình để các công ty tái cấu trúc danh mục cho vay, tránh ảnh hưởng đột ngột đến lãi cận biên (NIM) và lợi nhuận.

Nhức nhối “tín dụng đen” thời công nghệ

Chỉ cần gõ từ khóa vay tiền trên cửa hàng play, hoặc app store trên điện thoại thấy xuất hiện rất nhiều ứng dụng vay tiền với các cam kết hấp dẫn như vay nhanh, vay nhiều, lãi suất thấp, chỉ cần xác minh thông tin online… Người vay có thể vay tới hàng trăm triệu đồng mà không cần thế chấp. Hiện vẫn chưa có hành lang pháp lý cho hình thức vay tiền qua app.

Thế nhưng khi bước vào giao dịch vay tiền này thì nhiều người mới vỡ lẽ mặt trái của nó tiềm ẩn rất nhiều hệ lụy. Hầu hết các ứng dụng này báo lãi suất vừa phải, có khi rẻ hơn lãi suất của các cơ sở tín dụng và ngân hàng (phổ biến là 16%/năm), nhưng đến khi duyệt xong số tiền thực nhận thấp hơn so với khoản vay ban đầu với đủ các lý do như: phí bổ sung, phí bảo hiểm. Tính tất cả chi phí thì lãi suất thực tế có thể cao hơn rất nhiều lần so với lãi suất ngân hàng. Có những ứng dụng lãi suất có thể lên đến 600-700%/năm nếu tính thêm tiền phạt chậm trả, thậm chí có nơi lên tới hàng nghìn phần trăm một năm.

Hiện vẫn chưa có hành lang pháp lý cho hình thức vay tiền qua app

Thủ tục vay online đơn giản, giải ngân nhanh, nhưng khi chậm trả cũng bị đòi nợ theo kiểu "giang hồ" như “khủng bố” bằng điện thoại, đe dọa tung hình ảnh thông tin "món nợ" lên mạng xã hội, đăng thông tin cá nhân lên mạng xã hội gắn thêm mác lừa đảo cho người vay... Người thân trong danh bạ điện thoại, bạn bè trên Facebook của người vay cũng liên tục bị quấy rầy bởi những tin nhắn với đủ lời lẽ xúc phạm.

Hiện vẫn chưa có hành lang pháp lý cho hình thức vay tiền qua app. Do đó, về cơ bản người đi vay tiền thông qua app chính là hình thức tín dụng đen thời công nghệ. Mức lãi suất cuối cùng của hình thức cho vay này cao một cách phi thực tế.

Trước sự tung hoành của các công ty cho vay trực tuyến, các chuyên gia kinh tế cho rằng kiểm soát chặt là điều cần thiết, đồng thời nhanh chóng xây dựng chính sách pháp luật để quản lý loại hình này. Hiện hoạt động cho vay qua app không hề được Ngân hàng Nhà nước cấp phép, chủ yếu đăng ký dưới dạng công tư vấn đầu tư, môi giới tài chính.

Huyền Anh (Dân Việt)